Beli Saham GOTO? Awasi Level 232

282

|

Well, nampaknya baru sepekan lalu kita dibuat surprise oleh kenaikan rating investasi S&P, sekarang di pekan terakhir bulan Mei, IHSG nampak tertekan dan sudah melemah 2 hari berturut-turut, nah dalam pembahasan kali ini saya tidak ingin membuat risau atau galau investor dalam memandang outlook IHSG kedepan, namun apa yang harus disikapi saat ini dan kedepannya dalam melihat hasil investasi S&P kali ini.

Ok next..

Sudah hampir 20 tahun lalu, sejak terakhir kali Indonesia mendapatkan rating investment grade, tepatnya di bulan Oktober 1997. Kala itu pertumbuhan ekonomi Indonesia juga sangat positif dengan rata-rata growth di atas 6.5% per tahunnya.

IMF working paper yang membahas ‘real effect of capital inflows in emerging markets’ menghasilkan beberapa poin penting yang dapat kita jadikan panduan ke depannya. Dalam penelitian yang dilakukan sekitar tahun 2016 lalu, Igan, Kutan, dan Mirzaei (2016), menemukan bahwa iklim investasi yang positif akan membawa dampak yang menyeluruh pada aspek-aspek finansial dan dapat mempengaruhi volatilitas di pasar keuangan. Hal ini teridentifikasi dari pengaruh masuknya modal terhadap pertumbuhan industri, masuknya arus modal juga dapat mengurangi volatilitas dan membuat portfolio lebih stabil, di sisi lain sektor perbankan memegang peran penting terkait dengan pertumbuhan Industri dari arus modal yang masuk.

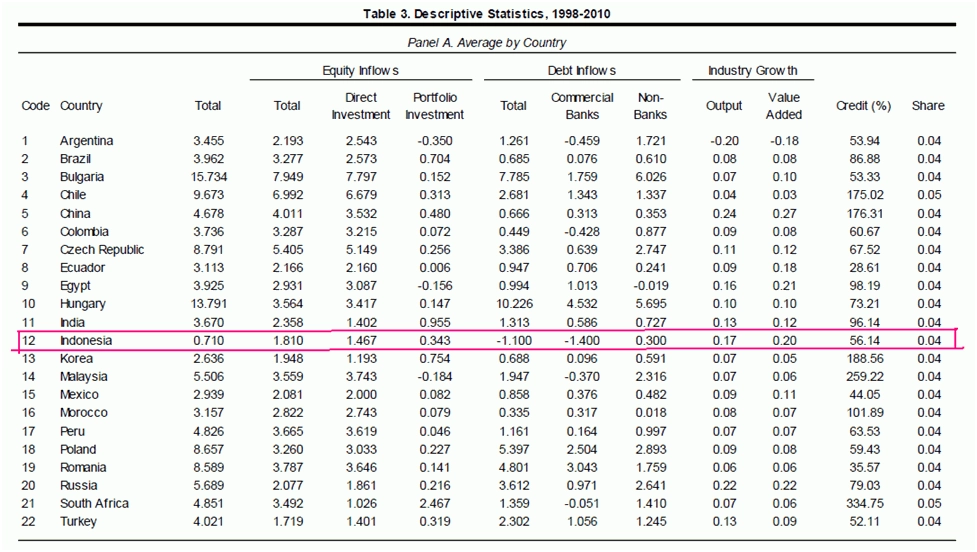

Tabel. Value Added Indonesia

Dari hasil kajian tersebut didapatkan kesimpulan yang cukup penting. Dengan masuknya modal (equity inflow), maka akan mengurangi volatilitas pertumbuhan di suatu industri yang sangat bergantung dari keuangan external, dimana dengan hal ini suatu perusahaan akan lebih stabil dari sumber pembiayaan eksternal (debt), dan pada akhirnya suatu perusahaan akan bisa menerapkan aktivitas investasi dan aksi korporasi lainnya yang akan mendukung rencana di jangka panjang.

Tak hanya itu, sektor perbankan akan menjadi katalisator untuk memetik manfaat dari masuknya modal yang sebelumnya sangat bergantung pada keuangan eksternal (dalam hal ini mismatch likuiditas). Kemudian jika sistem perbankan lebih stabil, maka ini sangat berperan penting bagi kemampuan perusahaan untuk mengubah arus masuk hutang menjadi pertumbuhan yang lebih kuat.

Dari tabel di atas, jika kita bandingkan dengan Malaysia dan China, Indonesia memilki value added yang lebih besar terhadap industri. Ketika arus modal membanjiri pasar keuangan Indonesia, total Indonesia meraih value added 0.20% dibandingkan dengan Malaysia yang hanya meraih 0.17%.

Lain lagi hasil riset Asian Develoment Bank (ADB) tahun 2008, yang menjelaskan mengenai baik buruknya capital inflow untuk emerging markets, terutama Indonesia. Dalam beberapa poin, kami mendapatkan dimana arus modal dapat meningkatkan kenaikan harga aset dan apresiasi nominal nilai tukar.

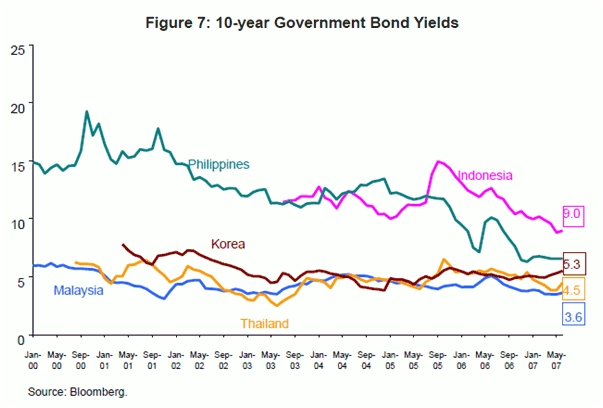

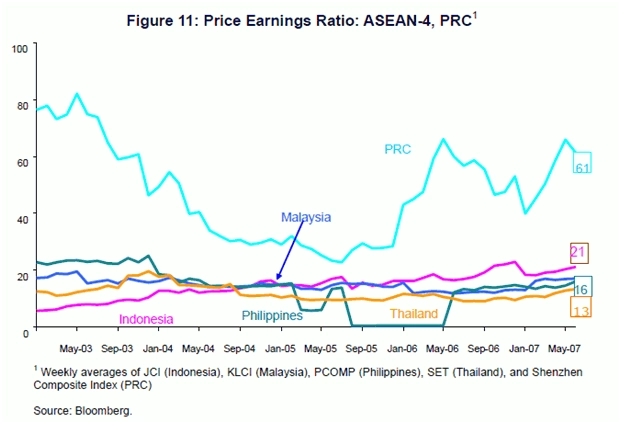

Arus modal dapat mempengaruhi harga aset dalam tiga cara. Pertama, arus modal portfolio asing dapat secara langsung mempengaruhi permintaan aset, misalnya modal. Arus modal masuk ke pasar saham meningkatkan permintaan dan akan meningkatkan harga saham. Kedua, arus modal dapat mengakibatkan kenaikan jumlah uang beredar dan likuiditas, yang pada gilirannya dapat mendorong harga aset. Ketiga, arus modal masuk cenderung mendorong pertumbuhan ekonomi yang kuat, turunnya suku bunga dapat meningkatkan konsumsi yang pada gilirannya dapat meningkatkan investasi, dan bagi negara debitur, penurunan suku bunga akan menyebabkan efek pendapatan dan substitusi, yang juga dapat menyebabkan ledakan konsumsi.

Dari hasil kedua literatur di atas, sebenarnya kita dapat menyimpulkan bahwa efek dari capital inflow akibat upgrade rating investasi oleh S&P akan menimbulkan dampak yang positif.

Grafik. Yield Indonesia

Grafik. Valuasi PER ASEAN

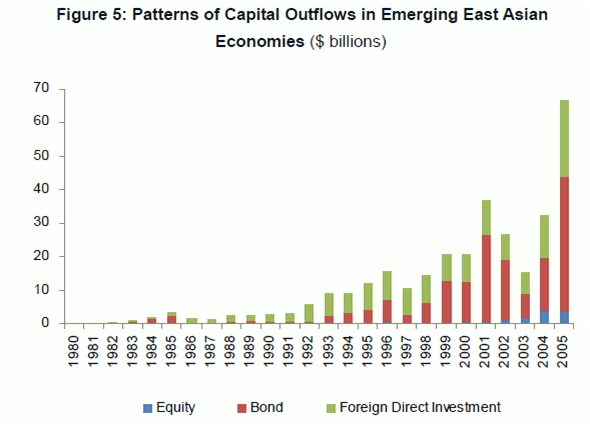

Grafik. Pola Arus Modal Di Wilayah Emerging Markets

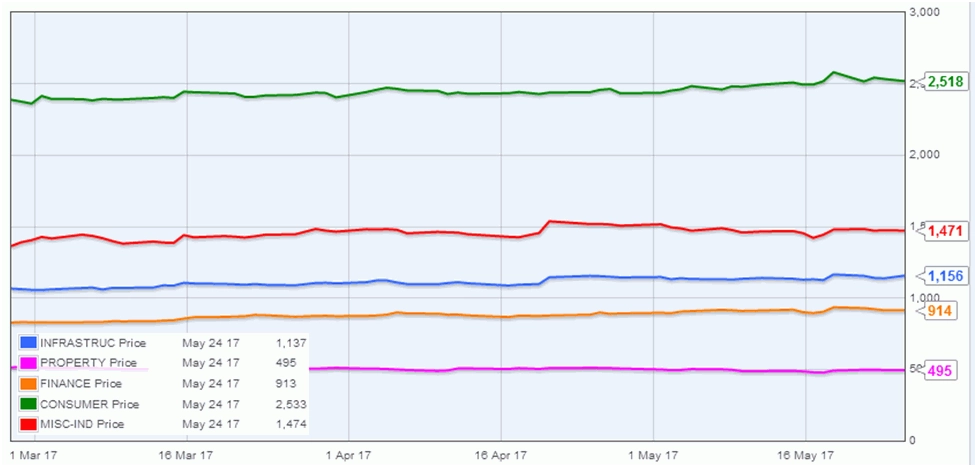

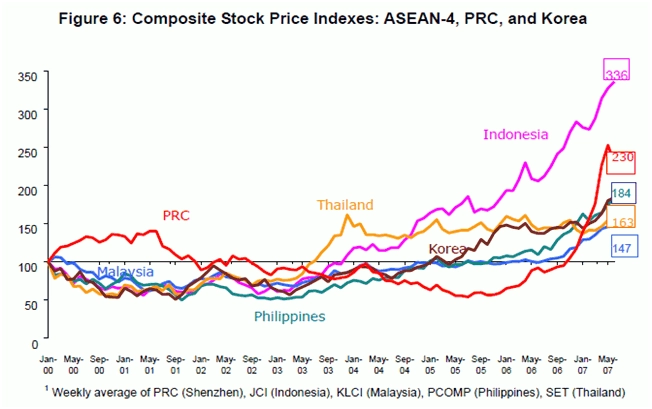

Grafik. Kinerja Bursa Saham Di Wilayah ASIA

Dari kesimpulan di atas, kita dapat memastikan bahwa kenaikan rating oleh S&P akan mendatangkan arus modal yang cukup masif. Dengan kata lain, efek positifnya cukup banyak, tinggal bagaimana Indonesia mampu menjaga kinerja mata uang rupiah serta kebijakan fiskal dengan tepat, karena sejak krisis di Asia pada tahun 97/98 sebagian besar negara-negara di Asia Tenggara dan benua Asia menganut sistem mata uang fleksibel mengambang (Kim, Kim, dan Wang 2007).

Kemudian pada bagian kebijakan fiskal, beberapa negara Asia Timur sejak dekade terakhir telah menerapkan stabilitas fiskal, diantaranya memotong defisit budget dengan rata-rata sekitar -1.6% dari PDB. Filipina di tahun 2005 hanya mencapai 2.5% dari PDB dari sebelumnya 5.3% di tahun 2002. Hasil kajian empiris secara keseluruhan menunjukkan bahwa arus modal masuk memang berkontribusi terhadap harga aset, masuknya arus modal secara positif meningkatkan harga saham dengan cepat dan begitu pula dengan harga properti, nilai tukar yang lebih menguat serta biaya bunga yang menurun.

Hasil literatur ini juga memberikan gambaran bahwa level IHSG akan terkerek naik dan berefek positif terhadap sektor-sektor seperti perbankan, properti, konstruksi dan barang konsumsi.

Kinerja Indeks Sektoral